登录新浪财经APP 搜索【信披】检察更多考评等第 受损股民可至新浪股民维权平台登记该公司维权:http://wq.finance.sina.com.cn/ 存眷...

滙豐環球研究發表報告指,留意到內地主要電商開始不再強調價格競爭,而是專注於優化商家營運,尤其以阿里巴巴(BABA.US)最為明顯。 該行表示,阿里不再以低價作為...

新兴装备公告,持股17.87%的股东戴岳计划在公告披露15个交易日后的3个月内,减持不超过234.7万股,占总股本的2%。持股2.19%的股东张进计划减持不超过...

贝蒂斯(主队) 成心谍报 1. 贝蒂斯建造于1907年,球队主场为洛佩拉球场,球队历史上得回过1次西甲冠军和3次西班牙国王杯冠军。 2. 贝蒂斯主西宾佩莱格里尼...

每经记者叶峰每经编辑肖芮冬 医药概念股集体走弱,泰格医药跌超3%,百济神州、药明康德、智飞生物、沃森生物、康泰生物、新产业、乐普医疗跌超2%。 受盘面影响,多只...

|

炒股就看金麒麟分析师研报南京康裕劳务有限公司,权威,专业,及时,全面,助您挖掘潜力主题机会! 尧望后势 引言:年初以来,龙头风格成为超额收益的重要源头,市场对于龙头的共识已在形成。哪些资金在买入龙头?为何我们持续强调增量资金配置带来龙头超额收益?详见报告: 一、被动指数基金:持续扩容,聚焦龙头 近年被动基金持续扩容,在基金重仓股中的持股占比持续提升,其边际增量对市场的影响也更加显著。相比主动基金,被动基金年初以来增量更为显著。被动指数型基金近2-3年加速扩容,截至2024Q1末,被动指数型基金持有A股的市值已经上升至19960亿元左右。更重要的是,当前偏股公募基金重仓市值居前的个股中,被动基金的持股占比持续抬升,其对市场风格的影响也更为显著。至2024Q1末,偏股公募基金(被动指数+主动偏股)的Top50重仓股中,被动基金的持股占比已经跃升至45.7%,较2021年末的22.9%几乎翻倍。

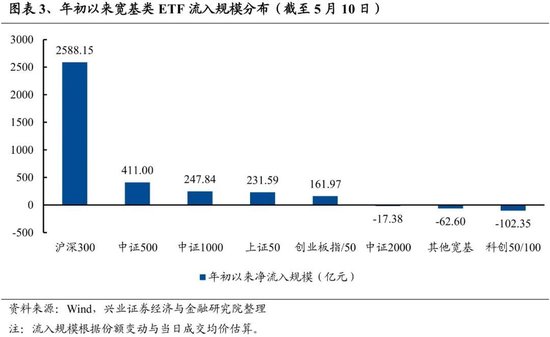

从产品结构来看,沪深300为代表的大盘宽基类ETF获流入最多。截至5月10日,今年以来股票型ETF净流入3273.64亿元,其中宽基类ETF净流入3458.21亿元,其他类小幅净流出。宽基类ETF是核心增量来源,且其中流入最多的为跟踪沪深300指数的ETF产品(2588亿元、67.7%)。由此,沪深300指数今年也有显著的超额收益。

二、保险资金:保费扩容,聚焦龙头 保费扩容,且加仓意愿有望迎来抬升。负债端来看,截至2024年3月,保险公司累计保费收入维持两位数的增长,预计带动险资继续流入。资产端来看,截至2023年底,险资的权益仓位已经处于历史低位,股票和基金占比回落至12.02%,后续随着市场修复,其加仓意愿有望抬升。

个股层面来看,险资Q1重点流入各行业的龙头,包括贵州茅台、立讯精密、中国电信、浙商银行等。

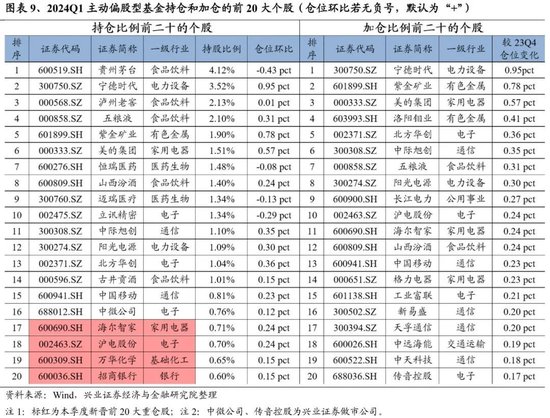

三、主动基金:持仓“分久必合”,重新聚焦龙头 参考基金一季报,从重仓股分布看,基金持仓的集中度再次提升。我们在年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断已在验证。新一轮持仓从“分散”到“集中”、从市值下沉到聚焦龙头、核心资产的转折点或已出现。

此外,从加仓个股来看,基本都集中在以各行业龙头为代表的核心资产。这些身影中,有偏红利方向的长江电力、中远海能,有受益于AI产业浪潮持续催化,以中际旭创、沪电股份等为代表、股价创出历史新高的新动能龙头,也有出海逻辑拉动的美的、海尔等家电龙头,以及大宗商品涨价、黄金价格新高推动的紫金矿业、洛阳钼业等传统企业。此外,包括宁德时代、五粮液、三一重工等过去数年中表现欠佳的核心资产重点标的,今年也纷纷迎来企稳修复、甚至显著上涨。

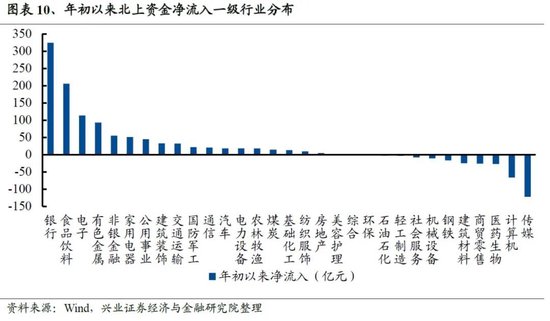

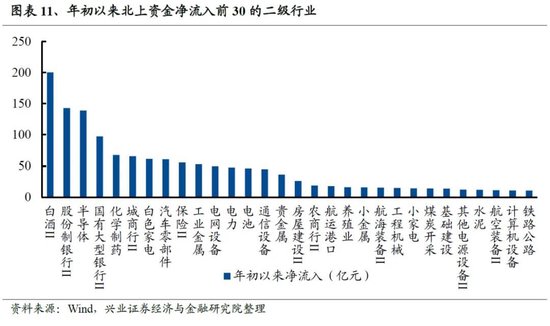

四、北上资金:近期大幅回流,依然聚焦龙头 外资年初以来持续回流。1月下旬以来,外资回流也为市场贡献重要增量。1月22日至5月14日期间,北上资金共计净流入近千亿,达993亿元。方向上看,北上资金流入银行、食品饮料、有色金属等行业居多。

个股层面看,外资依然聚焦龙头,年内重点加仓食品饮料、新能源、银行等行业的大市值龙头。

总结:龙头仍将是超额收益的重要来源,核心资产统一战线正在重塑 增量资金决定市场风格,全年来看,ETF、保险、外资这几类增量资金配置方向均聚焦龙头,主动基金仓位也再次向龙头集中。因此,我们认为龙头仍将是仍将是超额收益的重要来源,核心资产的统一战线正在重塑。 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰 南京康裕劳务有限公司 |